2012年二季度(上半年)中国宏观经济报告:外贸专题(1)

2012年7月16日

外贸专题:弱势回稳

第2季度外贸略有回升。出口回升主要来自对东盟、美国及传统劳动密集型产品出口的增加。出口增速仍处低位,出口地区进一步多元化,中国作为全球生产基地的吸引力在减弱。进口实际增速在第2季度略有好转,铁矿石和汽车进口量有明显回升。一般贸易逆差大幅缩小,凸显内需疲弱。预计第3季度出口增长11%,进口增长12%。

中国外贸增长正在从第1季度的底部缓慢回暖。受2012年全球经济减速和国内综合成本上升等因素的制约,预计中国出口增速将由2011年的20.3%放缓到2012年的10%左右。

一、出口增长略有回升

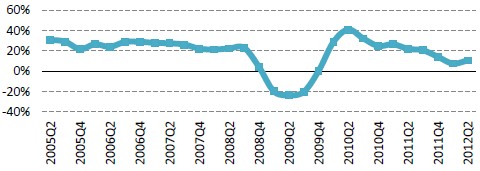

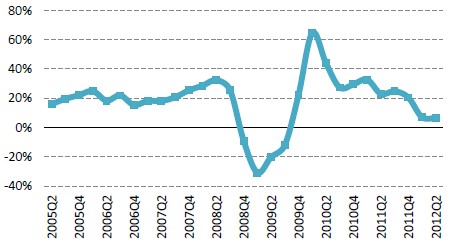

出口在第2季度略有好转,但仍处低位。第2季度,出口同比增长10.5%,较第1季度上升2.9个百分点。剔除价格上涨3.4%的影响后,第2季度出口数量增长7.1%,也高于第1季度出口数量3%的增长。在外部需求趋缓的背景下,出口小幅好转主要来自国家稳出口政策的进一步落实,包括加强出口企业信贷支持力度、简化出口退税程序等措施。此外,去年出口增速处于下滑通道,基期效应一定程度上也促使了第2季度出口增速的小幅回暖。

图表21 出口第2季度略有回升

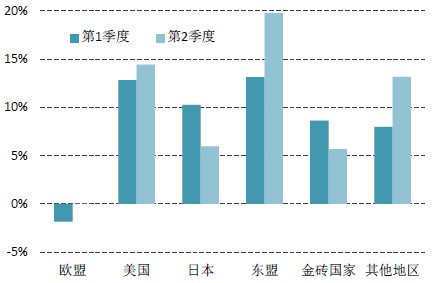

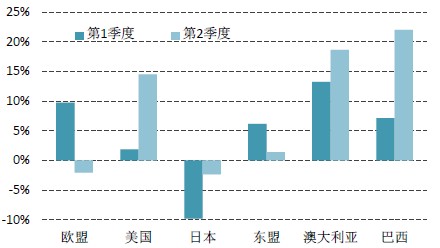

从出口贸易伙伴看,中国对东盟和美国出口回暖最为显著。同第1季度相比,第2季度26%的出口增速增加来自东盟,17%来自美国。第2季度,中国对东盟和美国出口的同比增速分别为19.8%和14.4%,比同期总出口增速分别高9.3和3.9个百分点。主要原因是美国和东盟的经济增长在发达国家和新兴国家中表现相对较好。

图表22 中国对东盟和美国出口回暖最为显著

欧盟和日本是中国出口放缓的重灾区。第2季度中国对欧盟出口基本没有增长,对日本出口增速持续下滑。中国对欧盟出口同比增长由第1季度-1.8%回升到第2季度的-0.01%。欧债危机的反复动荡和实体经济增长乏力造成了中国对欧盟出口难有显著改观。中国对日本出口自去年第3季度以来持续下滑,增速从当时的26%下降到今年第2季度的6%。对日本出口下降的一个重要来源是劳动密集型产品。以最典型的纺织品为例,今年以来,中国对日本纺织品出口同比增速大幅低于同期中国对日本出口增速。纺织品占对日本总出口的份额由今年1月的19.3%大幅下降到5月的14.4%。由于劳动力和融资成本高企,以及人民币相对竞争对手升值等因素的影响,我国劳动密集型产品的竞争力在减弱,产品在日本的市场份额被越南、印度尼西亚等国挤占。

出口地区多元化进一步发展。中国对欧盟出口占总出口的比例稳步下滑,由第1季度的17.5%下降到第2季度的16.8%,已经低于美国的占比17.3%。欧盟从中国的第一大出口地变成了第二大出口地。日本也类似,占比由8.4%下降到7.1%。中国对东盟和其他地区的出口占比则明显上升,东盟出口占比由第1季度的9.6%上升到第2季度的10%,东盟对中国出口增长的重要性正在增强。其他地区的出口占比同期也显著上升了1.3个百分点,在第2季度达到42.1%。这里的其他地区指除欧盟、美国、日本、东盟、金砖国家以外的国家和地区。

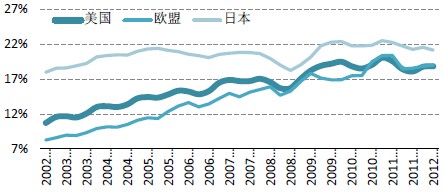

从贸易方式看,出口回暖主要来自一般贸易。加工贸易出口增长仍原地踏步,且增速低于一般贸易。第2季度,一般贸易出口增长11.8%,较第1季度上升4个百分点,而加工贸易出口增长6.4%,基本与第1季度持平。加工贸易增速长期低于一般贸易,使得近几年来加工贸易在中国出口中的份额稳步下降,同时发达经济体从中国进口的比例从2010年末也开始下降。这表明中国作为全球生产基地的吸引力正在减弱。中国加工贸易竞争力下降主要来自包括劳动力、资金等在内的国内综合成本上升。

图表23 发达经济体从中国进口的比例有所下降

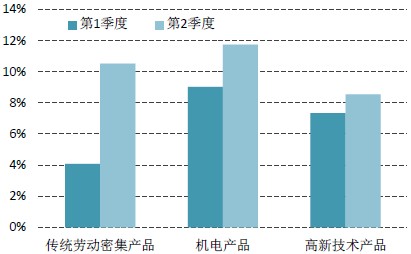

从产品分类看,出口好转主要来自传统劳动密集产品增速的回升。主要原因是传统劳动密集产品在第1季度的出口增速较低,只有4.1%,第2季度增速反弹至10.5%。以机电品为代表的资本密集型产品同比增长11.7%。较第1季度上升2.7个百分点。

图表24 出口好转主要来自传统劳动密集产品

总体上看,第2季度出口增速仍处低位,较第1季度略有回升。贡献主要来自对东盟和美国出口增速的提升。中国对欧盟出口几乎没有增长,对日本出口持续下滑,出口地区进一步多元化。发达经济体从中国进口的份额以及中国加工贸易竞争力均有所下降,中国作为全球生产基地的吸引力在减弱。

二、进口实际增速略有好转

进口在第2季度的实际增速略有回升。虽然第2季度进口名义同比增长6.5%,略低于第1季度7.1%的增速。但剔除价格同比下降0.7%的影响后,第2季度进口数量同比增长7.2%,高于第1季度3%的实际增长。这主要来自铁矿石和汽车进口量在第2季度的反弹,和同期国内钢铁、汽车制造业投资增速加快,居民购车意愿增强相一致。央行今年第2季度储户问卷调查报告显示,居民未来3个月购车意愿是1999年有调查以来的最高值。

图表25 进口第2季度名义同比增速略有下降

从进口伙伴看,中国从巴西、澳大利亚和美国进口显著回升,从东盟进口显著下降。第2季度中国对巴西、澳大利亚和美国进口同比增速分别为22%、18.7%和14.5%,均高于总进口增长水平。巴西植物产品、澳大利亚铁矿石和美国汽车及零部件是最主要的进口增长品。中国从东盟进口下滑明显,第2季度同比增长仅1.4%,远低于去年同期25.7%增长。下滑主要来自机电品进口的大幅萎缩,这同国内相关行业投资和加工贸易进口下降相一致。

图表26 中国从澳大利亚、巴西和美国进口增速明显回升

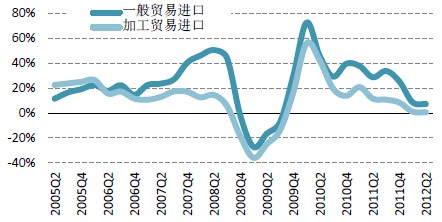

从贸易方式看,加工贸易进口增速弱势企稳,增速明显低于一般贸易。去年第4季度加工贸易进口同比增长8.4%,今年第1季度增长1.2%,第2季度增长0.6%。增速下降的幅度在减小,表明目前加工贸易进口企稳的可能性在增强。外需持续萎缩造成了加工贸易进口的低水平增长,第2季度增速只有0.6%,明显低于一般贸易进口7.2%的增长水平。

图表27 加工贸易进口增速弱势企稳

进口商品中,机电产品接近零增长,铁矿石和汽车进口数量大幅回升。第2季度机电产品进口同比仅增长0.5%,基本与第1季度持平。外需低迷引致机电类加工贸易进口减少(如从东盟进口机电产品的增速显著下滑),加上国内经济放缓引起机电行业投资需求下降,二者共同造成了机电产品进口增速的疲弱。铁矿石进口额比第1季度有所回升,但仍为负增长,同比下降3.2%。从数量上看,铁矿石进口量明显回升,同比增长14.4%。进口额下降而进口量上升的背后是铁矿石价格较去年同期大幅下降,6月价格同比下降了17.3%。国内居民汽车消费需求的提升促使汽车及零部件进口量明显回升,第2季度同比增长35.8%,较第1季度上升10.9个百分点。

总体上看,国内需求放缓促使进口增长缓慢,进口价格持续走低,第2季度的实际进口量比第1季度略有好转,铁矿石和汽车进口量明显回升。加工贸易进口增速在第2季度弱势企稳,预示着近期内加工贸易出口仍将保持较低水平的增长。

相关新闻: