2012年3季度全球宏观经济报告:日本经济(1)

2012年10月21日

日本经济:经济回暖停滞,中日经贸堪忧

第3季度,日本经济回暖势头停滞:灾后重建及刺激消费拉动内需带来的增长动力正在消失;受世界经济增长减速的影响,日本的出口明显走弱;就业形势仍然严峻,企业面临劳动力不足。通货紧缩形势有所恶化,克服通货紧缩是日本政府和央行面临的艰巨任务,为此日本央行扩大了资产购买计划。日本在供给方以及外需方面的提振措施比较有限,这制约了其应对产品国际竞争力下降风险的能力。“钓鱼岛冲击”可能严重影响中日经贸投资关系。基准情景下,到2013年7月,中国对日出口季调额将下降至约91.7亿美元,日本对华出口季调额将下降至约117.5亿美元,这个水平与2007年次贷危机之前的中日贸易水平相当。日本对华直接投资也面临较大的下降风险。

一、重建景气消退,外需风险上升

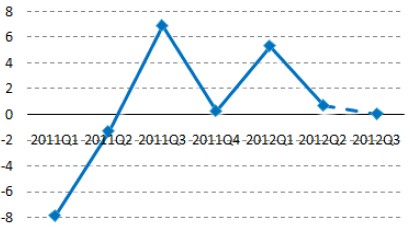

2012年第3季度,日本经济回暖的势头出现停滞。2012年9月,日本内阁府经济统计委员会公布了修正的GDP数据,将第2季度实际GDP增长环比季调折年率由此前的速报值1.4%下调至0.7%。如果按名义GDP计算,更是出现了1%的负增长。第3季度实际GDP增长率将延续下跌之势,可能出现零增长,也即灾后重建带来的经济回暖面临停滞。OECD在9月份分布的近期全球经济展望报告中甚至预计日本第3季度将出现负增长。

图表 14 日本经济回暖势头停滞

注:实际GDP季调环比增长折年率,实线部分为实际值,虚线部分为预测值;单位%

数据来源:日本内阁府,世界经济预测与政策模拟实验室

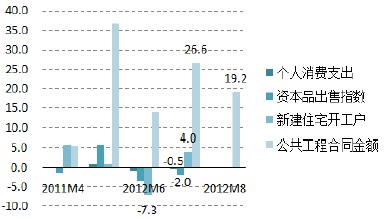

造成复苏停滞有两个方面的原因。一方面,灾后重建及刺激消费拉动内需带来的增长动力正在消失。表现之一是消费走弱。消费综合指数7月季调环比下降0.5%,实际消费支出7月季调环比下降1.3%。从销售方面看,7月日本零售业销售额季调环比下降1.5%,而新车销售数量7月季调环比下降4.3%,8月更是下降了8.7%。9月日本政府对汽车行业的补贴到期,从以前的经验来看,第4季度汽车销量将可能下滑20%左右。表现之二是投资也有所放缓。6月资本品出售指数季调环比下降3.5%,7月继续下降2.0%。7月新建住宅开工户数虽然季调环比上升了4.0%,但这是因为6月明显下降7.3%的基数效应所致,与去年同期相比仍然下降了9.6%。只有公共工程合同金额8月仍有19.2%的环比涨势,但相对于上月的26.6%亦有所下降。

图表 15 消费走弱、投资放缓

注:季调环比增长率;单位%

数据来源:日本内阁府,世界经济预测与政策模拟实验室

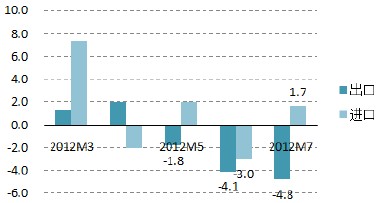

另一方面,日本增长还面临外需下降的风险。第2季度外需对日本GDP的贡献为负,让日本GDP增长率下降了0.3个百分点。进入第3季度,受世界经济增长减速的影响,日本的出口明显走弱。7月日本出口季调环比下降4.8%,比此前的预估值-1.7%要低得多。这是自5月以来,连续第三个月环比增速为负,且降幅逐月增加。7月出口同比更是下降了10.2%。分区域来看,日本对亚洲的出口增长趋势放缓,对美国出口增速持平,对欧盟出口有所减少。第4季度,预计受钓鱼岛争端不断发酵的影响,日本外需恐难以借力其第一大出口目的地中国,今年以来的温和复苏之势或因此遭遇更大挫折。由于国内需求疲软,日本进口近期也有所放缓。6月份环比下降3.0%,7月份在6月的基础上也只有1.7%的轻微增长。

图表 16 出口下降显示外需不足

注:季调环比增长率;单位%

数据来源:日本内阁府,世界经济预测与政策模拟实验室

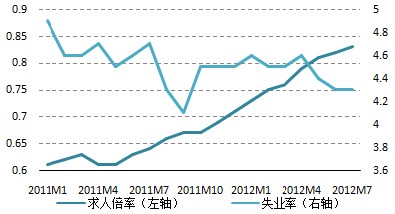

就业形势仍然严峻。7月的完全失业率与上月持平,均为4.3%。但青年失业问题更加严重,7月15~24岁的完全失业率比上月上升0.8个百分点,达到了8.2%。从求人倍率来看,该指标由6月的0.82上升为7月的0.83,这意味着每100名求职者面临的工作机会,由6月的82个上升为7月的83个。该指标已经连续14个月保持上升趋势。工作机会的增加并未带来就业人数的增多。根据日本厚生劳动省9月18日发布的劳动统计调查,7月日本全职劳动者人数较去年同期下降了0.1%,当月入职率为1.73%,比去年同期下降了0.06个百分点,而离职率为1.80%,比去年上升了0.17个百分点。日本人口老龄化日益严重,近年就业人口逐年下降,企业面临劳动力不足的问题。日本厚生劳动省发布的2012年第3季度《劳动经济动向调查》显示,认为正规雇员不足的企业比认为雇员过剩的企业多出12%,这已经是连续第5个季度出现上述情况;认为临时雇员不足的企业比认为其过剩的企业更是多出了16%,这一趋势已经延续了12个季度。

图表 17 劳动力市场形势依然严峻

注:单位%

数据来源:日本内阁府,世界经济预测与政策模拟实验室

二、扩大资产购买规模,应对长期通缩和日元升值压力

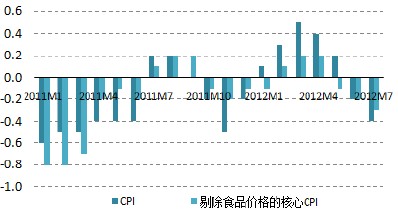

进入第3季度,日本通货紧缩形势有所恶化。克服通货紧缩是日本政府和央行面临的艰巨任务。亚洲金融危机以来,日本面临长期通缩的困扰:自1998年7月至2012年7月的169个月份中,72%的月份核心CPI小于0;只有不到20%的月份核心CPI大于0。为彰显对抗长期通缩的决心,2012年2月日本央行首次明确引入了通胀目标,即实现剔除生鲜食品后的核心CPI同比增长1%,为此分别在2月和4月两次扩大资产购买规模10万亿日元。

核心CPI在2月至4月出现短暂的正值之后,自5月起又出现负值,且5至7月逐月下降,分别为-0.1%、-0.2%和-0.3%。不仅如此,7月份CPI同比增长率也由上月的-0.2%进一步下降至-0.4%。物价的下行与日本经济复苏停滞的趋势比较一致,如果增长问题得不到解决,日本对抗通缩的任务将会更加艰巨。

由于日本的银行间无担保隔夜拆借利率一直维持在0-0.1%的低水平,日本央行货币政策选择空间有限,只能靠进一步扩大资产购买计划。

图表 18 通缩形势有所恶化

注:同比增长率;单位%

数据来源:日本内阁府,世界经济预测与政策模拟实验室

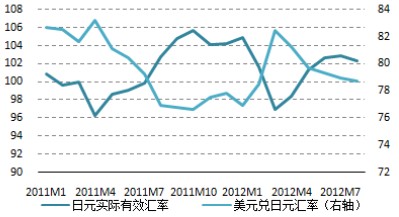

日元升值压力也要求央行采取进一步宽松的货币政策。受美联储长期维持最低基准利率政策的影响,美国与日本之间的息差不断收窄,迫使日元汇率升高。美国新一轮债券购买计划更是直接推高了日元汇率。9月13日,美国联邦储备委员会宣布了第三轮量化宽松货币政策(QE3),日元于当日应声触及1美元兑77.13日元,这是7个月以来的高点。日本财务大臣安住淳随即表示,他将采取果断措施阻止日元升值。其后,日本央行向市场参与者进行了询价,而央行询价通常是干预之前的最后警告。

实际上,自2012年3月以来,日元对美元就已经出现了明显的升值,到8月累计升幅达到4.8%。从3月到8月,日元实际有效汇率也升值5.5%。日元走强将使日本产品的海外竞争力下降,让近来已经走弱的出口形势继续恶化,增加日本经济下行压力。

除了直接干预外,扩大资产购买计划是更为可行的缓解日元升值压力的政策选项。9月19日,日本央行货币政策会议决定维持隔夜拆款利率在0-0.1%不变,同时扩大资产购买规模,并延长了宽松到期时间。具体地,资产购买规模将增加10万亿日元至80万亿日元,其中日本国债购买规模增加5万亿日元,贴现国库券增加5万亿日元;取消在资产购买计划下购买日本国债时0.1%的最低收益率限制,同时将完成资产购买和贷款计划目标终止时间延长6个月至2013年12月。这些措施可能在提振经济的同时缓解日元升值压力。

图表 19 日元对美元出现明显升值

注:日元实际有效汇率以2010年为100

数据来源:CEIC,世界经济预测与政策模拟实验室

相关新闻: