2012年3季度全球宏观经济报告:中国外贸专题

2012年10月21日

外贸专题:增长再度放缓

第3季度贸易增长再度放缓,外需下降是主要原因。中国对欧盟、日本、美国和金砖国家的出口全面下挫,对东盟、亚非拉等地区的出口形势略好。外贸增长在第3季度的再度放缓使全年10%的增长目标面临较大压力。在外需继续低迷的背景下,基期较低及政策支持是促使出口在第4季度略有好转的积极因素。预计出口第4季度同比增长7.5%,全年增长7%左右。

中国外贸增长在经历了第2季度的小幅回升后,在第3季度再次显著放缓。2012年外贸增长10%的目标面临较大压力。预计第4季度贸易增长较第3季度略有好转,全年出口增长7%,进口增长5%左右。

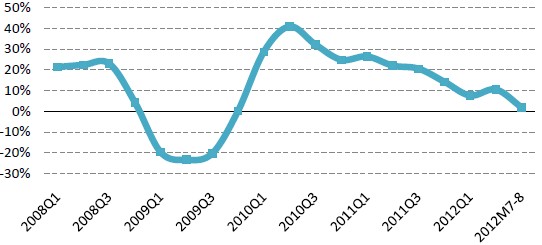

一、出口显著放缓

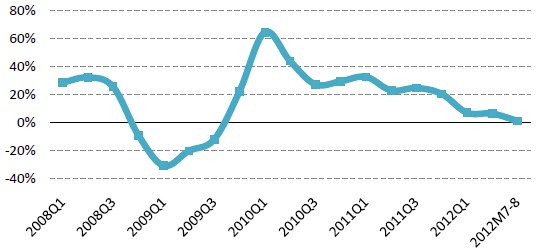

出口在第3季度显著放缓,增速为前3个季度最低点。2012年7-8月,出口同比增长1.9%,较第2季度的10.5%下降8.6个百分点。剔除价格上涨1.2%的影响后,7-8月出口数量同比增长0.7%,也明显低于第2季度出口数量7.1%的增长。从海关季调环比增速来看,7-8月出口较第2季度下降2.7%。无论从同比还是环比增长口径来看,出口均在第2季度小幅回升后,在第3季度再次下行,达到今年以来的最低点。

图表 24 出口第3季度显著放缓

单位:同比增速%

数据来源:CEIC数据库,世界经济预测与政策模拟实验室

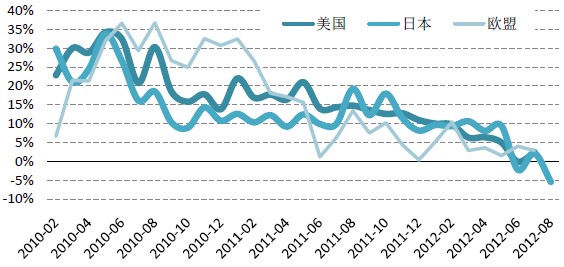

全球经济复苏乏力和基期较高是出口在第3季度大幅放缓的两大原因。首先,外需疲弱表现在主要贸易伙伴的进口在第3季度持续下降,其自中国的进口需求也随之减弱。以经济增长较为稳定、中国第一大出口伙伴美国为例,7月其商品进口同比增速只有2.5%,低于2012年以来5.7%的平均增长速度,更低于2011年15.6%的增长。欧盟和日本第3季度的进口增速更明显低于美国,二者对中国出口产品的需求也显著放缓。其次,基期因素是造成出口第3季度大幅放缓的另一个原因。去年同期出口增长处于较高水平,高于相邻月份。如果基期按去年5-6月的出口平均增速计算,那么今年7-8月的出口同比增速将由没有调整基期的1.9%上升至5.1%,虽仍比1季度(7.6%)和2季度(10.5%)低,但放缓程度有明显改善。

图表 25 中国主要出口伙伴的进口需求显著放缓

单位:同比增速%

数据来源:Wind数据库,世界经济预测与政策模拟实验室

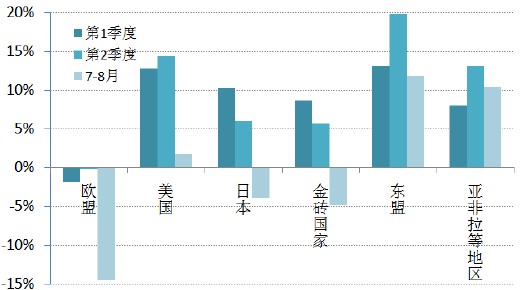

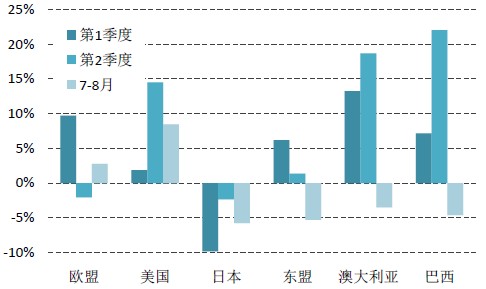

从出口贸易伙伴看,中国对欧盟、日本、美国、金砖国家的出口全面下挫。7-8月,中国对欧盟出口下降14.5%,继续大幅下行,较第2季度下降14.5个百分点,同时大幅低于出口总体增长水平。中国对金砖国家和日本的出口同比增长由第2季度的正增长转为第3季度的负增长,7-8月二者的增速分别为-4.8%和-3.9%。中国对美出口接近总体水平,同比仅增长1.8%。同第2季度美国是中国出口回升的主要动力相比,美国在7-8月的出口贡献有所减弱。中国对欧盟、日本和金砖国家出口的大幅放缓同欧盟经济持续低迷、日本经济回暖停滞及钓鱼岛冲击、金砖国家经济增长放缓息息相关。同时去年基期增长水平较高也是一个重要原因。

图表 26 对欧美日出口大幅放缓,东盟和亚非拉等地区是亮点

单位:同比增速 %

数据来源:CEIC数据库,世界经济预测与政策模拟实验室

东盟和亚非拉等地区成为第3季度中国出口增长的主要来源地,出口地区多元化进一步发展。7-8月,中国对东盟、亚非拉等地区的出口同比增速分别为11.9%和10.4%,比同期总出口增速分别高10和8.5个百分点。这里的亚非拉等地区指除欧盟、美国、日本、东盟、金砖国家以外的国家和地区,对应亚洲、非洲、拉美和中东欧等市场。2012年以来,中国对东盟和亚非拉等地区的出口增速持续高于总体水平,二者在中国出口中的地位随之不断上升,出口地区进一步多元化。7-8月,亚非拉等地区的出口占比为42.6%,比第2季度提高0.5个百分点。东盟出口占比为9.3%,比日本高出2.3个百分点。

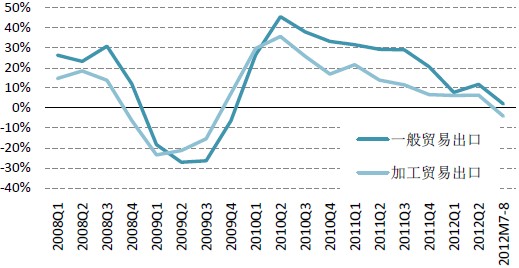

从贸易方式看,一般贸易和加工贸易出口均出现明显放缓。7-8月,一般贸易出口增长2.1%,较第2季度下降9.7个百分点;加工贸易出口也由2011年第4季度以来的平稳增长(6%左右)大幅降至-4.1%。与此同时,加工贸易出口持续两个月负增长,这是在2010年后首次出现,在剔除基期高的因素后仍然如此。外部需求乏力是造成这一现象的主要原因。

图表 27 加工贸易出口显著下滑

单位:同比增速%

数据来源:CEIC数据库,世界经济预测与政策模拟实验室

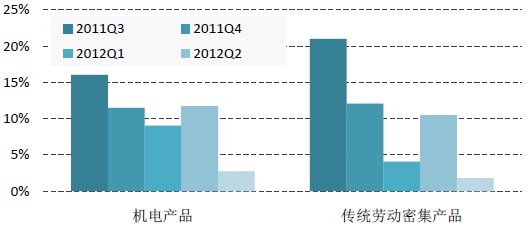

从出口产品分类看,机电产品出口增长好于传统劳动密集型产品。7-8月,以机电品为代表的资本密集型产品出口同比增长2.7%,高于同期总体出口增长(1.9%),但较第2季度下降了9个百分点。7-8月,传统劳动密集产品出口同比增长1.8%,较第2季度下降8.7个百分点。纺织和服装作为传统劳动密集产品的主体,其出口自去年第4季度以来持续大幅下滑,今年7-8月累计同比增长-6.0%和-5.6%,由此带来的就业压力需要密切关注。

图表 28 机电出口略好于传统劳动密集产品出口

单位:同比增速 %

数据来源:CEIC数据库,世界经济预测与政策模拟实验室

总体上看,出口在经历了第2季度的小幅回升后,在第3季度再次显著放缓。全球经济低迷和基期较高是出口第3季度放缓的主要原因。在第3季度,中国对欧美日传统贸易伙伴的出口全面下滑,东盟和亚非拉等新兴市场是出口增长的主要贡献地,出口地区进一步多元。加工贸易、服装和纺织业出口在第3季度开始负增长,给未来出口回升和相关行业的就业带来压力。

二、进口持续放缓

第3季度进口进一步放缓,增速为前3个季度最低点。7-8月,进口同比增长1.3%,较第2季度的6.5%下降5.2个百分点。剔除价格下跌4%的影响后,7-8月进口数量同比增长5.3%,较第2季度下降1.9个百分点。由于进口价格下降,进口实际数量的放缓程度低于按名义金额衡量的放缓度。从海关公布的季调环比增速口径看,7-8月进口也较第2季度下降了8.7%。无论从同比还是环比口径看,第3季度进口增速都是今年以来的最低点,国内经济放缓是主要原因。

图表 29 进口持续放缓

单位:同比增速 %

数据来源:CEIC数据库,世界经济预测与政策模拟实验室

从进口伙伴看,中国从巴西、澳大利亚和东盟进口显著下降。7-8月,中国对巴西、澳大利亚和东盟进口同比增速分别为-4.6%、-3.5%和-5.3%,分别比第2季度下降26.6、22.2和6.7个百分点。中国从澳大利亚主要进口铁矿石,铁矿石价格下降一定程度上造成了进口金额的下降。中国从东盟进口的减少主要来自机电品,受到了机电类加工贸易进口下降的影响。

图表 30 中国从巴西、澳大利亚和东盟进口显著下降

单位:同比增速 %

数据来源:CEIC数据库,世界经济预测与政策模拟实验室

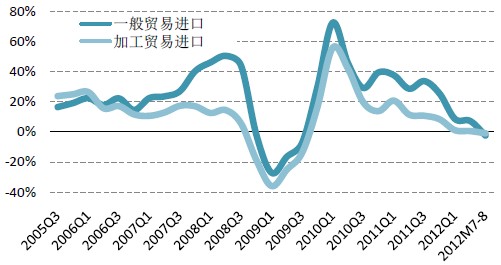

从贸易方式看,加工贸易进口增速持续下滑,一般贸易进口下滑显著。7-8月,加工贸易进口同比增长-0.9%,是自2010年以来首次连续3个月负增长。加工贸易进口作为出口最重要的一个领先指标,其增长持续下滑预示着未来几个月出口难有明显改观。7-8月,一般贸易进口同比增长-2.4%,较第2季度下降9.6个百分点,下降程度非常显著,凸显了国内经济的放缓。

图表 31 一般贸易进口下滑显著

单位:同比增速 %

数据来源:CEIC数据库,世界经济预测与政策模拟实验室

进口商品中,机电产品进口增速回升,铁矿石进口增速放缓。7-8月,机电产品进口同比增长5.2%,高于总体进口增速,较第2季度增长4.7个百分点。铁矿石进口额增速较第2季度有所下降,同比增长-19.2%。从数量上看,铁矿石进口量同比增长5.9%,较第2季度下降8.5个百分点。

总体上看,国内需求放缓促使进口放缓。进口价格持续走低,7-8月累计的实际进口量增长好于名义金额的进口增长。机电产品的进口略有回升,而铁矿石进口量增速有所下降。加工贸易进口增速在7-8月继续下行,预示着近期内出口难有明显起色。

三、贸易顺差扩大

贸易顺差扩大。7-8月,我国实现贸易顺差518亿美元。预计第3季度顺差将超过第2季度(688亿美元),达到2009年以来的季度最高值。顺差扩大的主要原因是我国内需不足造成进口增速大幅放缓,表现为一般贸易逆差明显缩小。

从地区分布看,7-8月中国对美国和欧盟的贸易顺差同比有所下降,但顺差额与5-6月基本持平,对东盟略有贸易顺差。7-8月,我国对美国和欧盟的贸易顺差分别为403亿美元和211亿美元,分别比去年同期下降1.4%和34.3%。7-8月,我国对东盟实现贸易顺差5.8亿美元,保持了第2季度以来的顺差态势。

四、外贸展望

预计第4季度外贸较第3季度略有回升。全年出口增长7%,进口增长5%左右。

在外需继续低迷的背景下,基期较低和政策支持是促使出口略有好转的积极因素。我们对全球经济的展望是发达经济体总体低迷,新兴市场经济体的复苏面临着发达国家量化宽松政策带来的货币升值和通货膨胀压力,从而外需在第4季度仍将持续低迷,难有显著好转。在此情景下,假设9-12月出口金额保持7月和8月的平均水平,那么全年出口将增长6.3%。此外,考虑到去年第4季度出口开始明显放缓,同比增速较去年第3季度下降6.2个百分点,基期低将利于第4季度出口同比增速的提高。最后,企业综合成本上涨的幅度有望趋稳也将有利于出口的增长。国务院日前出台的《关于促进外贸稳定增长的若干意见》,从加快出口退税进度、扩大出口信用保险规模和覆盖面、提高贸易便利化水平等方面有望降低企业的综合成本。综合以上因素,预计第四季度出口同比增长7.5%,全年出口增长7%,进口增长5%左右。

相关新闻: