2012年一季度全球宏观经济报告:美国篇(5)

2012年4月1日

美元面临新的贬值周期,但贬值空间有限

2008年以来每当国际金融市场动荡时,美元会凸显资金安全港效应,大量的投资者竞相持有美元,从而在短期内推高美元汇率,如2008年下半年次贷危机爆发、2010年上半年欧债危机恶化、2011年下半年欧债危机再次恶化等时点的美元指数波动就是明显例证;当金融市场逐渐平稳时,美元会迅速进入贬值通道,因此美元的短期波动主要取决于国际金融市场的投资者情绪。

但从中长期来看美元整体上呈现震荡贬值态势,这是宽松货币政策、巨额贸易赤字等基本面决定的,短期的震荡难以扭转这种格局。

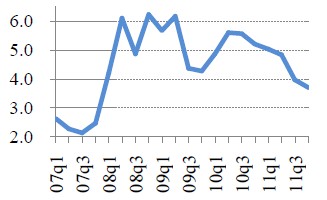

2012年2~3月,欧债危机的短期压力得到缓解,美元面临2008年以来的第3轮贬值周期(图6)。但是因为欧元已经难以恢复其强劲地位,日元升值的幅度已经很大,因此美元的贬值空间也将相对有限。

图 6美元面临2008年以来第3次贬值周期

经济复苏与失衡现象的回归

私人部门低储蓄率、高财政赤字、高贸易赤字是美国经济失衡的重要特征,在某种程度上甚至是2007~2009年国际金融危机的重要诱因。随着经济复苏的巩固,相关指标的波动及走势值得关注。

私人储蓄率先升后降

金融危机期间的市场不确定性使得居民谨慎性储蓄有所增加,再加上居民资产负债表的修复压力,储蓄率出现明显跃升。随着金融市场的稳定和经济复苏的巩固,消费信心有所提升,私人储蓄率再次下降,已经从2008年4季度最高时的6.2%下降到2011年4季度的3.7%(图7),美国经济中的高消费模式并没有因为危机而发生彻底改变。

图 7私人储蓄率有所下降

贸易赤字再次扩大

危机爆发初期,进口急剧降低,出口下降幅度较小,使得贸易赤字/GDP暂时有所减小;随着经济形势的好转,国内需求旺盛,进口的增长速度快于出口的增长速度,贸易赤字/GDP再次扩大,从2009年2季度的2.4%增加到2011年4季度的3.8%。贸易余额的逆周期波动是美国宏观经济运行的典型特征(图8)。

图 8净出口呈逆周期波动

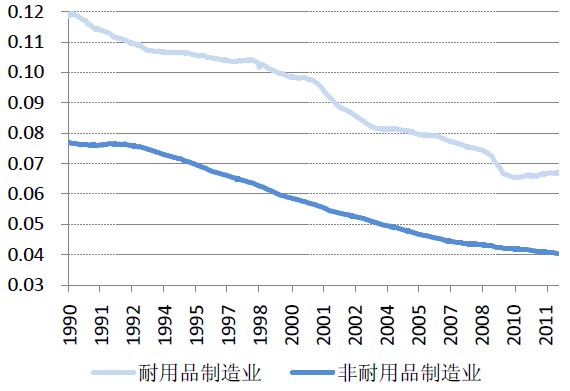

产业结构演化延续金融危机之前的路径

20世纪80年代以来,美国制造业就业比重逐渐下降(图9)。金融危机爆发之后,奥巴马政府提出制造业复兴计划,试图创造就业机会,改善国际收支。但是在金融危机之后,非耐用品就业比重持续下降,耐用品制造业比重也并没有显著提高(短期上升更像是对剧烈下降的矫正和反弹)。从目前来看,这次金融危机并没有改变美国产业结构演变的历史路径。

图 9制造业就业比重继续下降

“2007~2009年大衰退”是一次金融冲击还是结构转变?

金融危机前后美国的净出口/GDP、私人部门储蓄率均出现剧烈地逆周期波动,在经济复苏逐渐巩固的时候,这种失衡现象再次回归。产业结构中制造业比重继续下降,并没有因为金融危机及复兴计划而得以扭转。因此,“2007~2009年大衰退”更像是一次金融冲击,是对私人和公共部门资产负债表的剧烈冲击,但美国经济的运行模式并没有因此发生结构性转变。

相关文章: