2012年上半年中国宏观经济分析与预测(4)

2012年7月7日

(二)超预期回落的4大原因

导致中国宏观经济2012年上半年呈现超预期加速回落的核心原因主要体现在以下4大方面:

1、世界经济复苏步伐的放缓,特别是欧洲主权债务危机的持续发酵,对中国外需和资金面的冲击超出预期,输入性衰退是中国经济持续回落的核心原因之一。

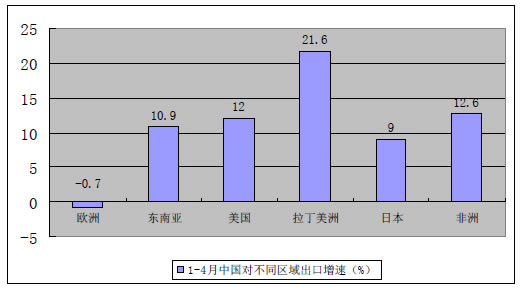

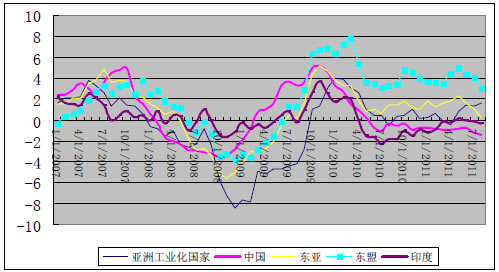

图17:不同板块的出口增速都出现回落

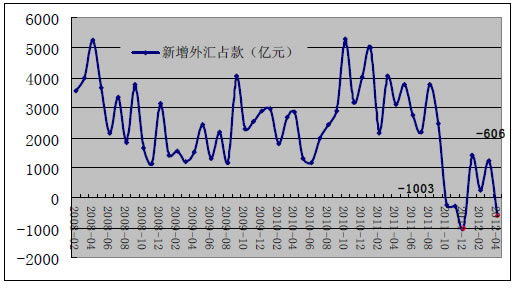

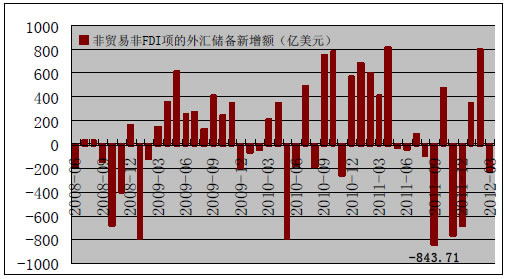

如图17所示,全球经济放缓早在2011年已经全面显现。但是依据OECD先行指数的判断,发达经济体在2012年1季度将见底回升。但是,欧洲主权债务危机对于全球经济增长的影响比预期要深远。一是对于全球外贸的影响比2011年预期的水平加深了接近1个百分点,这直接导致中国对欧洲区域的出口出现超预期的负增长,1-4月该增速仅为-0.7%。二是对全球金融市场和流动性的影响超出预期,导致中国出现大规模的资金流出,特别是与热钱相关的“非贸易、非FDI项下的外汇储备增长额”出现逆转,2011年5月至12月达到1900亿美元。这种趋势在3月份以来又有所抬头,导致中国新增外汇占款出现负增长,加速中国资金紧张的局面。

图18:新增外汇占款下降迅速

图19:资本外逃比较严重

2、各类刺激政策的退出、极度宽松的宏观经济政策的常态化以及严厉的房地产调控政策的出台导致宏观经济紧缩效应比预期大,许多政策回收存在过猛的嫌疑。

“大放大收”是2009-2011年宏观经济政策调整模式的最佳描述。这种“大放大收”直接导致的结果就是市场主体预期的混乱和资源配置的扭曲进一步加剧,从而政策回调的紧缩效应大大大于预期。

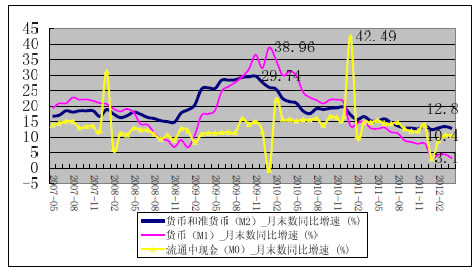

图20:货币供应“大放大收”

1)货币政策在过度放松之后的紧缩有过猛的嫌疑,导致中国资金链过于紧张,监管套利行为大幅度上扬,金融扭曲和金融风险在进一步恶化中开始显化。正如图21和表3所示,在2009年中国货币政策是最为宽松的国家之一,信贷总量超过了GDP的25%,M2增速达到了29.5%,导致中国金融条件指数(FCI)在2009年11月达到5.2,到2010年货币政策开始回收,信贷总量开始明显下降,M2增速开始回落到13%-15%,导致到2011年8月,金融条件指数持续下滑到-1.4,成为世界金融收紧最强烈的国家。

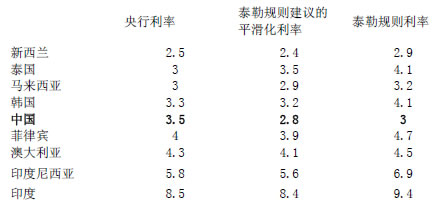

表3:中国利率水平偏紧

图21:中国金融条件指数“放”与“收”的幅度都很大

按照IMF的测算,目前中国是央行存款利率高于泰勒规则测算的利率水平的唯一国家,其利率水平存在过高的嫌疑。如果考虑贷款利率上浮的水平和“息改费”的额外资金成本,中国目前的综合利率水平更显得偏高。

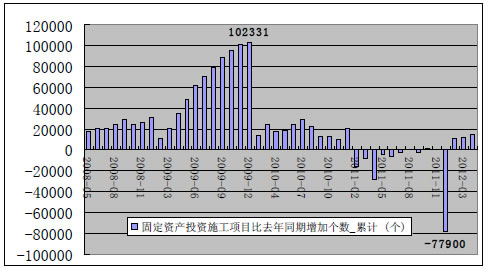

2)投资闸门“大放大收”,导致投资项目的连续性出现严重问题。如图22所示,2009年的固定资产投资出现迅猛增长,新开工项目比2008年增加了102331个,计划投资同比增长32%。但是,这种上涨在2011年逆转,2011年全年施工项目比2010年减少了-77900个,施工项目计划投资增速下滑到18.7%,到2012年一季度出现增速进一步下滑到14.2%。

图22:2011年投资闸门收得过快

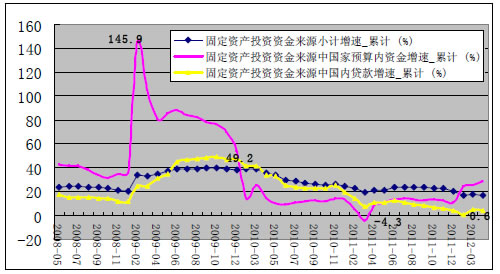

与此同时,对于在建项目和新增项目的资金支持出现了全面回收。其中,固定资产资金来源中的国家预算内资金增速从2009年初145.9%的增速,下滑到2011年初的-4.3%,银行贷款资金从2009年底的49.2%,下降到2012年3月的0.6%。这种正规资金的大幅度收缩直接导致很多项目变为“烂尾项目”,许多企业不得不依靠非规范融资来维持经营。其中最为突出的就是2011年底2万公里的铁路同时停止建设。在货币政策和投资政策收缩过猛的同时,房地产调控以及刺激政策的退出则进一步加速这些政策的紧缩效应。

图23:财政和信贷对于固定投资支持的“大放大收”

3、资产价格回落导致的“去杠杆”与生产价格下滑导致的“去库存”同步进行,加剧了企业经营环境的恶化,资金链紧张以及销售链紧张比预期还猛,“金融加速器”和“存货加速器”的逆转加大了经济下行的力量。

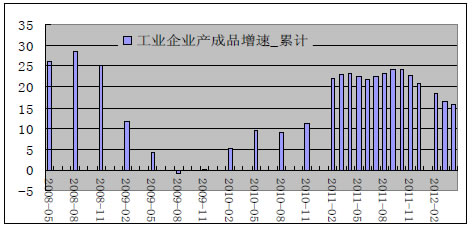

图24:产成品去库存于2011年4季度开始

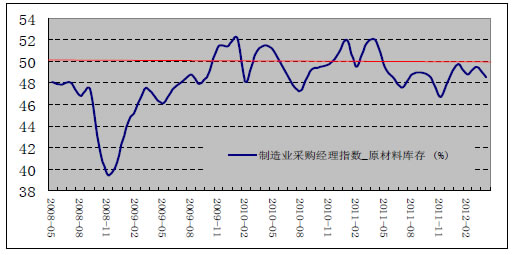

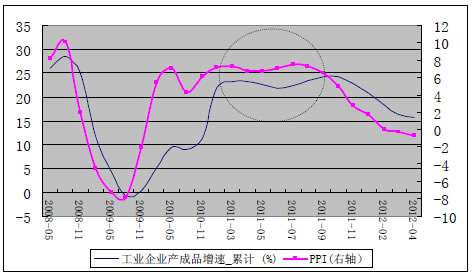

1)在PPI回落、利润率下滑以及悲观预期不断蔓延的作用下,大部分企业“去库存”十分严重,使中国宏观经济步入基钦周期的下行区域,总需求出现内生性的收缩。从核算角度来看,2012年1季度资本形成拉动率仅为2.7个百分点,比2011年和2010年的拉动率分别少2.2个百分点和2.9个百分点,这是导致今年经济增速下滑的核心原因。但值得注意的是,剔除价格因素,实际固定资产投资增速比去年同期仅下滑了0.9个百分点,比去年年底上涨了0.7个百分点,这说明“去库存”导致的GDP增速下降可能达到2个百分点左右。从工业企业产成品增速来看,1-4月仅为15.8%,比去年同期下滑了7.4个百分点。PMI参数中的原材料库存进一步证实目前“去库存”比较强烈,2012年5月PMI中的原材料库存指数仅为45.1,连续11个月低于50的“枯荣线”。

图25:原材料去库存2011年3季度开始

“去库存”之所以如此严重,其核心原因就在于在“PPI泡沫”破灭之后,大量依靠原材料和产成品囤积的企业开始在PPI快速下行时改变经营战略,从“存货为王”转变为“现金为王”,而生产利润的下滑进一步使企业降低了产成品占用的资金。这种行为将导致宏观景气快速逆转,从而加速下滑的速度。

图26:PPI决定存货的核心力量

相关新闻: