日本是否会爆发债务危机?(完)

2012年6月18日

五、日本债务危机的近虑

2008年金融危机以后,日本国内外出现一些新的变化。这些近期风险因素的出现更让外界担心日本的债务是否能够持续。主要的因素有:

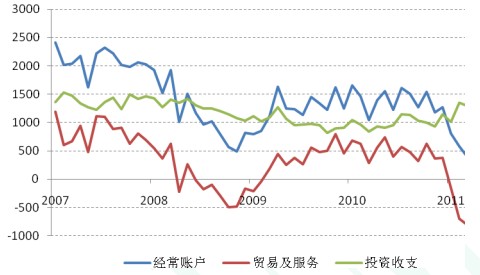

第一,2011年日本首次出现贸易逆差,这增添了日本能否继续依靠国内融资的不确定性。2011年由于日元升值、海外需求疲软的影响,再加上大地震、泰国洪灾等天灾因素,日本贸易自1980年两次石油危机后首次出现逆差,逆差规模达2.493万亿日元,受此影响2011年日本经常账户盈余仅9.63万亿日元,比上年下降43.9%。日本长期以来坚持出口导向型经济,贸易和投资收益余额双双为日本国内提供巨额资金。2011年日本贸易出现逆差表明,日本经济逐渐“空心化”,贸易赤字可能常态化,未来日本经常账户余额维持盈余的主要支撑力量将是海外汇回的投资收益。从数据看,虽然危机后日本海外投资收益有所恢复,但增长速度并不足以弥补贸易及服务逆差的下降幅度。特别是福岛核事故后日本倾向于放弃核能,转而增加传统能源消费水平,对石油等化石燃料以来加深。近期中东局势尚不明朗,油价保持高位并有进一步上调可能,导致更大幅度的贸易逆差,并有可能逆转经常账户。野村证券在一份研究报告中就警告称,如果油价继续上升到150美元/桶,日本最快到2015年就将成为经常账户逆差国。以上趋势表明,日本政府继续在国内进行融资的可能性在近5年内就可能遭遇障碍。

图:日本经常账户、贸易服务与投资收益变动(经季度调整,十亿日元)

第二,家庭储蓄率下降趋势显著,且在金融危机之后没有本质改善,这意味着日本从日本家庭,甚至日本国内进行融资将越来越困难。传统上日本是一个高储蓄率国家,1999年家庭储蓄率仍维持在10%以上,但近十年中日本家庭储蓄率快速下降,至2008年最低点时仅有2.24%,甚至低于美国同期水平。金融危机爆发后日本家庭储蓄率上升至6-7%,但据OECD预测这一趋势难以维持,将在近两年内继续下跌,略高于美国水平。事实上,日本家庭储蓄率持续下降是其人口年龄结构变化的自然表现。一方面,在生命周期理论下,老年人更倾向于消费其之前的储蓄,而非创造新的财富;另一方面,正在工作的人随着年龄的增长储蓄率也会下降,甚至新一代年轻人的储蓄意识更加薄弱。据估计,如果日本不进行政策调整,10年内日本债务规模将超过日本家庭金融资产规模。日本能够维持财政赤字,低收益率和经常账户盈余的局面,很大程度上是因为家庭和公司部门提供储蓄,同时银行再将这笔资金购买日本国债。一旦日本家庭储蓄支撑不足,且投资不再减少同样幅度,这一局面很有可能打破。在不得不吸收国外资金的情况下,日本国债收益率很难继续维持低位,融资困难加上利息支付压力可能会把日本政府推向破产边缘。

第三,日本税率改革进程令人失望,频繁的政坛变动更使得债务可持续性问题被抛之脑后。近年来日本低迷的经济使得税收收入甚至处于下降趋势,但提高政府税收收入仍是长期解决日本债务问题的可能途径。据美国传统基金会2009年公布的数据,日本税收占GDP比重仅为27.4%,远远低于美国和大多数欧洲国家。深入而言,提高消费税可能是日本政府最有操作性的做法,因为消费税作为日本主要税收来源,其税率仅为5%,而美国约为10%,法国、德国和英国约为20%左右,说明日本消费税税率还有上调空间。有研究表明,日本提高消费税应该遵循4S法则,即:尽快提高税率(Soon);遵循一定的步骤(Steps);持续一段时间(Sustain);设计简单的税率规则(Simple)。然而,野田政府计划在2014年至2015年内逐步将消费税税率提高至10%的提议在日本引发强烈反对,甚至民主党内部也有很大的反对呼声,这意味着改革进程将阻力重重,甚至难以实现。从支出的角度来看,民主党政府在上台时在生育、教育、医疗、社会保障等方面给予了大量政治承诺,根据日本三菱东京日联银行的计算,如果这些承诺全部履行(除了临时关税免除承诺外),将给2012财年和2013财年的预算分别增加13.1万亿日元和14.3万亿日元,这意味着政府支出非但不能缩减,反而还要在未来几年内快速扩张。事实上,回顾日本财政改革的历史可以发现,日本政坛的频繁变动使得政府政策相对短视,往往侧重于解决短期的经济增长问题从而稳定政府支持率;而当日本政坛稳定的时候,例如小泉政府时期,日本的财政整顿政策贯彻较好,债务规模和赤字都得到控制。

第四,2011年日本大地震和随之而来的复兴计划将对日本财政支出形成新的挑战。据德国慕尼黑再保险公司的估计,仅仅地震和海啸就使得日本损失了2100亿美元,成为全球破坏力最大的灾难。为了应对2011年3月日本大地震后日本东北部地区的赔偿和重建工作,日本政府在2011财年颁布了3次补充预算(supplementary budget),直接与地震及核灾难相关的预算总额达17.8万亿日元,其中第一次和第二次分别由削减预算内支出和2010财年结转盈余进行融资,第三次补充预算——总额近12万亿日元,将通过发行重建债券(reconstruction bond)进行融资,使得日本政府在2011财年发行的债券总额比划多出27.6%。不仅如此,重建造成的财政负担不仅仅在于2011年,据2011年7月底日本政府根据复兴基本方针确定的预算总额,日本政府5年内至少要提供19万亿日元,10年内将达到23万亿日元。不论灾难对日本经济是否有提振作用,在近几年日本政府都将面临更加严峻的财政状况。

第五,日本央行重拾数量宽松政策,对利率和日元汇率均有压低作用,日元套利交易有可能卷土重来,引发日本出现资本外流,从而触动债务危机。2012年2月14日,日本央行决定扩大资产购买计划(asset purchasing program),将日本国债购买规模从9万亿日元提高到19万亿日元。日本进入新一轮数量宽松将有助于拉低日元汇率和日本国债利率,而美国进行QE3的可能性较小,这些因素可能使得金融危机中销声匿迹的日元套利交易(carry trade)卷土重来。在这一过程中,日本政府虽然可以实现压低汇率和遏制通缩的目标,但由此引发日本金融机构抛售低息日元债券并购进外国资产可能使得日本债券融资困难,进而触发债务危机。

尽管从表面上看,日本的债务问题仍然处于可控状态,但实际上已经显现出危机的迹象。如果说欧洲的债务问题像是心脏病,每次都是间歇性的发作;美国的债务问题像是癌症,如果不加以控制,癌细胞会逐渐扩散,并吞噬掉健康的细胞;那么,日本的债务问题更像是老年痴呆症,在危机逐渐到来的时候,日本却仍然缺乏清醒的认识和及时的行动。经济形势的变化和政治决策的迟钝交织在一起,使得我们有理由预言,在未来三到五年之内,日本的债务问题很可能突然恶化,甚至爆发一场严重的债务危机。

相关新闻: