日本是否会爆发债务危机?(2)

2012年6月18日

三、日本债务之谜

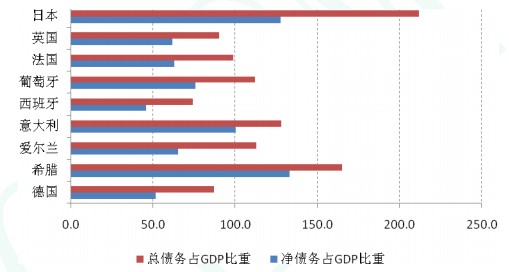

截止2011年,日本的一般政府债务规模在发达国家中位居首位,达到了211.7%。衡量日本财政健康状况的另一个指标是看其净债务规模。从这一指标来看,日本政府的净债务占GDP的规模也高达127.6%,仅仅低于负债累累并深陷危机的希腊。

图:2011年政府负债占GDP比重的国际比较(%)

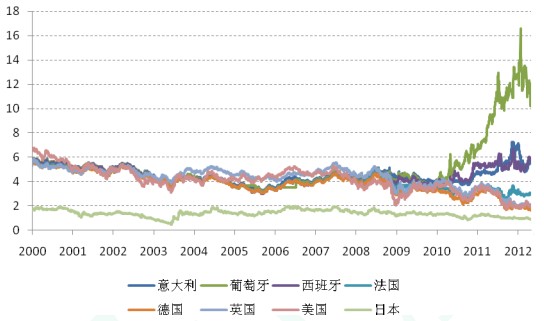

虽然日本的债务规模已经达到世界第一,但一个奇特的现象是,日本的国债利率一直减低,这使得日本可以一直以较低的成本借债,并在债务规模不断扩大的同时避免了债务危机。按照一般的逻辑,随着债务规模的扩大,为了吸引更多的投资者,政府将不得不提高债券的收益率,本次欧债危机中希腊、葡萄牙等国收益率迅速攀升就典型案例。对大多数国家的研究也显示,即使考虑初始债务、通货通膨及其他因素,债务水平上升也将导致债券收益率显著提高。但是,2000年以来,虽然日本政府债务水平一直在升高,政府财政赤字状况也没有改善迹象,其10年期国债收益率一直处于2%以下,甚至还在不断下降。到2012年5月,日本10年期国债收益率已跌破0.9%。这一奇特的现象,被学术界称为“日本债务之谜”。

图:2000年以来主要国家10年期国债收益率变化比较(%)

为什么会存在“日本债务之谜”,学术界也提出了几种解释:

第一,与深陷债务危机的南欧诸国不同,日本国债95%都由国内机构和个人持有,不容易受到外部信心波动的影响。从国际比较来看,日本国债的国内持有率远远高于欧美国家。国外投资者持有日本国债的比例从2008年9月的7.9%下降到2010年12月的不足5%。与此同时,日本国债几乎全部以日元计价,即使真的还债无力,日本政府还可以开动印钞机进行融资。Reinhart和Rogoff在他们关于金融危机历史的著名研究中曾指出,从全世界主要国家的历史经验来看,国内债务的违约频率都远远小于对国外债务,自1800年以来后者已经发生过近200次。

图:2010年各主要国家国债持有者分布

第二,日本尽管对内负债累累,但对外却是主要的债权国之一。由于日本一直保持着旺盛的出口,同时不断增加对海外的投资,日本的贸易和投资收益一直处于盈余状态,从而保持巨额的经常账户顺差。从1980到2010年30年间,日本经常账户余额占GDP比重维持在3%左右,高于美国、英国、意大利等国。

图:主要发达国家经常账户余额占GDP比重(%)

第三,日本家庭储蓄率一直维持在较高的水平,支持了日本政府的债务融资。1980年以前日本家庭储蓄率一直维持在20%的高位,之后虽逐年下降,但到1999年仍在10%以上,与美国相比仍高出一倍多。同时,日本积累的家庭资产中,大部分以存款、国债等安全资产的形式存在,风险性金融资产的比例较小。日本银行的两位研究人员中川忍和清水友子就曾指出,90年代初的泡沫破裂使得日本国民持有风险性资产的比例显著下降,日本的税收制度也降低持有风险资产的激励(例如免税小额存款,即“Maruyu Deposit”),使得日本家庭偏爱存款等安全资产。据日本央行披露的数据,2011年日本家庭金融总资产规模约19.13万亿美元,规模位居世界第二;按构成来看,现金和存款占56.5%,远远高于同期欧元区的36.4%和美国的14.4%。

第四,日本的金融机构投资较为谨慎,倾向于购买风险较低的国债。特别是90年代初期的房地产泡沫破裂和随后的日本银行业危机使得倾向更为明显。虽然日本家庭直接持有的国债规模较少(仅占总家庭资产的2.4%),金融机构有效地将巨额的家庭存款转化成为国债融资来源。据日本央行披露的数据,日本各类金融机构持有的国债规模占其总资产的30%,高于美国和欧元区的相应比例。

第五,日本的公司部门也为债券提供了大量融资。虽然日本经济在1990年代持续低迷,进入21世纪也没有好转,但日本的公司部门却逐渐恢复了盈利,尤其是在2000之后,一直保持着较为充裕的盈余,有较多的财力为国债融资。特别是金融危机时期,公司部门都倾向于将投资延后并压缩工资,这也为日本政府的债券融资提供了资金来源。

相关新闻: