经济危机下超巴拿马型集装箱船的未来发展之路

2012年10月13日

班轮运输产业中没有任何一家能逃脱全球经济危机所带来的影响,但在集装箱市场中,唯有超巴拿马型船由于其经营规模而扩大了一般集装箱船东面临的经济和金融问题的影响,目前最受关注。

“劳氏航运经济学家”杂志(Lloyd’s shipping Economist, LSE)调查了在超巴拿马型船舶中的供求关系的发展,着重于分析如何让承运商船东和不定期船船东成功地使他们价值不菲的船舶得到最大限度的利用,以期能为焦急等待的船舶运输市场的回暖发挥一点作用。

“超巴拿马型船”概念下的四个子类

本文中,“超巴拿马型船”的概念涵盖了任何比现在的巴拿马运河规定的最大船宽多一个梁宽的船。巴拿马运河的制约尺寸的极限是32.3米。而超巴拿马型船在过去的几年中理论上已被更宽泛地理解成上限达到56.4米宽的集装箱船。

同时,长度和吃水方面的扩张也很显著,最大的长度从266米至397米,最大吃水从12.5米至16米和包括令人眼花缭乱的设计和配置。

为了方便分析,LSE把超巴拿马型船舶分成四种类型,尽管物理尺寸也被考虑了进去,但主要是根据名义集装箱容量划分的。不可避免的划分这些的界限是很模糊的,而且在读数据时必须记住这一点。例如,有很多温度控制的集装箱插座的船相比于同样集装箱容量的船要有一个更高的总载重吨,但这里它们已经被根据后者划分在同一个细分类别中了。

此外,名义容量并不总是与物理实际尺寸相符合。比如爱玛•马士基(Emma Maersk)级的船,有397米长,56.4米宽,甲板上能装载22列集装箱。然而,马士基公司的官方证书上把它的容量规定为11000标准集装箱。但人们普遍估计,它们可以容纳超过15,000个标准集装箱,包括空集装箱。但是LSE把他们按14000标准集装箱来分析。

与此相反,韩国大宇船厂建造的地中海航运公司的新船只有365.5米长,51.2米宽(甲板上20列宽),总体上也被额定为14000个标准集装箱。为了提高视线,布局为有一个比通常的更向前的上层建筑,使更多的集装箱能装载到甲板上。及时考虑这个因素,它最大的装载容量仍然明显地低于爱玛•马士基级的船。

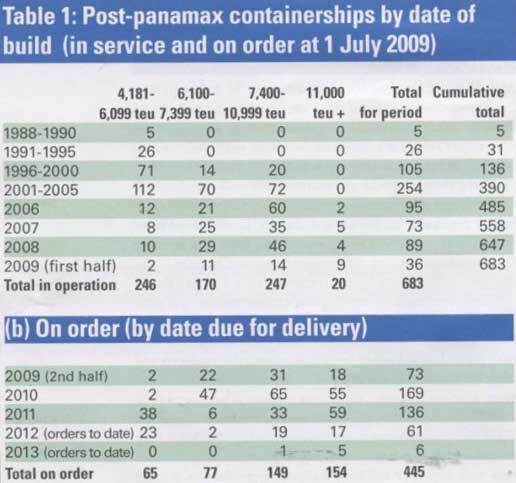

2009年7月1日数据(见表1)显示了超巴拿马型船队已经达到683艘,预计今后四年还会有445艘出厂。在过去的三到四年中船队的增长速度是明显的,但是预期2010和2011年出厂的船舶会有大量的订单推迟交付,或者一出厂就被封存。

然而,在2009年上半年投入到服务航线的船远低于预期,很多船东正设法说服推迟交船日期。因此,超巴拿马型船增长速度应该会比较慢。

随着船东将关注点放在了更大的船上,超巴拿马型船定义下较低级别的船已逐渐失宠。在1996-2005年那段时间,5,500-6,000标准集装箱船普遍被视为主幹航线市场的主力船型,而目前已经饱和了。这一类船型目前仍有246艘在役,而在最繁忙的航线上,这类船型更多地被更大的船舶所取代。

与此相反,这一类别中的大多数宽度更窄或吃水更浅的船通常只有大约4500标准集装箱的容量,是专门为那些尚未被超巴拿马型船渗透的贸易或路线。AP穆勒集团已经有22艘这样的船在订造中,这是为马士基/南非海运(Safmarine)订造的。川崎汽船有10艘(另外从西斯潘租入5艘),阳明海运有5艘在订造中。

往上一组,即6,100-7,399标准集装箱,交付时间大多定在2010年,2010年将达到高峰,只有少数定于2011年和2012年交付。这些船大多数都是普通的设计,但是汉堡南美(Hamburg Siid)订造的10艘7100标准集装箱的船舶各有1500个冷藏集装箱插座,表明他们计划配置在南美。

再往上一组,即7,400-10,999标准集装箱船舶的配置潜力较为有限,现在除了东西方的贸易以外机会不多,比如A.P.穆勒集团已经订造的7450标准集装箱船带有1700个冷藏集装箱插座,显然打算用于比较繁忙的南美航线的东海岸。大量的在这个类别更低端的船舶(最大至8500个标准集装箱)已经在远东和中东/南非(ME/SA)的路线中找到他们自己的航区,但可选择的部署依然很狭窄。

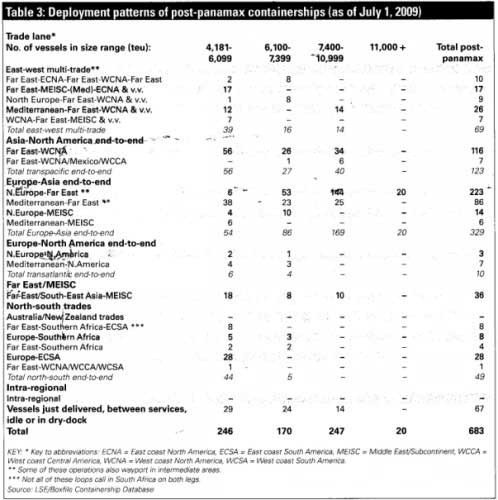

目前规模最大的部分,1.1万标准集装箱以上的船舶,集中在最繁忙的贸易通道,主要是远东到北欧航线,其中迄今提供的20艘目前已被部署。考虑到他们所需的物理的尺寸和容量去实现他们的营运经济性,给这些船舶可选择的其他路线在一段时间内暂时不会出现。

推迟出生的和锁进深闺的“天之骄子”

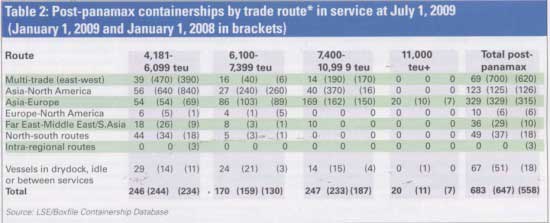

随着对班轮运输需求的崩溃,那些原先约定在今后两到三年内交付的大批超巴拿马型船舶已经成为承运商和不定期船东们不得不关注的严峻问题。LSE数据库最新的发展数据(表2和3)显示了2008和2009年初发展状况的对比。

超巴拿马型船队作为一个整体,大量的部署在东西方的主幹贸易航线上,尽管在过去的12个月进行了残酷的撤线。因此,超巴拿马型船的配置数目在2008年从509艘增长到520艘。更令人吃惊的是,2009年上半年继续增长到531艘。

最显著的增长是在远东至中东与南亚贸易航线和南北贸易航线中,也在“闲置的”范畴里(包括短期“不在线”的船舶)。然而,应该记住,“闲置船”包括已建成出厂但还没有就线的船、由于更换航线配置而暂时“脱线”的船以及在修理或者退出航线等待修理的船。这些船舶中有不到一半的船只被分类为没有利用的或者搁置不用的。

截至2009年上半年,67艘超巴拿马型船没有从事特定的航线,LSE确定已经被闲置了超过一个月的有28艘。其中,15艘属于最小的一组(4,181-6,099标准集装箱),9艘属于较大的一组(6,100-7,399标准集装箱),4艘属于更大的一组(7,400-10,999标准集装箱),而最大的一组(11,000标准集装箱+)则没有闲置船,表明较小的超巴拿马型船舶受影响最严重。

一个有趣的特征是榜单上的一系列船舶中,包括至少8艘最近由美国总统(APL)建造的个6,350标准集装箱船。在最小的一组中,商船三井、美国总统和川崎汽船各有4艘船,阳明有2艘,韩进有1艘。而较大的一组中有3艘来自大联盟的成员公司。

大联盟伙伴(东方海外、日本邮船、赫罗伯特和马来西亚国际航运)已经开始调转他们的船舶,使它们比新世界联盟(美国总统、商船三井和韩国现代)的船舶少闲置一段时间。然而,这仅仅是新世界联盟单子上可见部分的一部分解释,因为它的成员已经比他们大多数的对手撤消了更多的环线。

事实上,超巴拿马型船在东西方贸易中的下滑是很明显的,精确的调查也印证了同样的趋势。在2009年3月,一篇关于大型超巴拿马型船市场的文章显示,2008年,在点对点的东西贸易主要航线上,所有型号船舶配置数目都下降了:远东/北欧航线从281艘减到257艘;远东/地中海(包括周边地区)航线从187艘到157艘;远东/北美西海岸航线从227艘减到225艘。这些数字在2009年的前6个月分别下滑到225艘、123艘和204艘。

然而在2009上半年的6个月中,在远东/北欧航线上的超巴拿马型船数目只减少了8艘,而到7月初,在这条贸易走廊上只有两艘不是超巴拿马型船,其运能比重超过99%。在远东/地中海航线,超巴拿马型船的份额从53%提高到70%,在远东/北美西海岸航线,超巴拿马型船的份额从58%提高到60%

表2中清楚地显示了在这些隐藏的数据背后,是正在向更大的超巴拿马型船迈进。实际上,由于承运商逐步调整去管理更大容量的船,在艘数增加不多的情况下扩大船队运力,部分的因为这种趋势才使得总体船舶艘数减少。

在大多数情况下,可以通过削减网络的环线数目来很轻易地达到这个目标,同时调整其他环线去覆盖空缺的港口。

在联盟内部,由于适用船舶的可得性问题,可能会导致一家公司把船出租给另一家成员。这是新世界联盟经常采用的政策,但最近CKYH联盟也采用了,比如韩进接管了中远的4艘10,000标准集装箱船的营运,在修改过的亚洲—东海岸圈(AEX)环线实现船舶的配额。有时,发展到更理想的规模需要更好的合作,最近一个船公司重结盟的经典例子是远东/地中海贸易航线上马士基和达飞的超巴拿马型船的三环线网络的建立。

马士基和达飞已经设立了一条双环钟摆连接远东和北美的东、西两岸,改走苏伊士运河而使超巴拿马型船可以通过。地中海航运也将原来的跨太平洋再穿越巴拿马运河的钟摆环线改为穿越苏伊士运河再跨大西洋的环线,显然也是为了把原来的巴拿马型船配置改为超巴拿马型船配置。

超巴拿马型船在其他贸易航线上也有了新的机会,特别是中东与南亚航线,超巴拿马型船的数字在2009上半年有了大幅度的攀升,远东/东南亚航线增加了7艘,欧洲航线增加了5艘。前者的航线,超过7500标准集装箱的船已经有10艘,其中6艘是马士基在远东至中东航线FM1和FM2航线,4艘是中远的船舶。

在南北贸易中,超巴拿马型船的出现并没有成为常态,主要的例外是汉堡南美和马士基合作引进高冷冻箱比例的5552标准集装箱超巴拿马型船,配置在远东/南非/南美东海岸的贸易中,其中的一些渐渐地被欧洲/南美东海岸的线路上更大的新船所取代了。

也许主要的因素已经是地中海航运公司超巴拿马型船在最繁忙的南美东海岸和南非的业务中的用途,其中包括后者偶尔实用的6700标准集装箱船。在某些情况下这会提高船舶的可用性而不是需求性,在这里较小的超巴拿马型船仍然更合适。

在北欧与地中海的服务航线上,地中海航运也用过较小的超巴拿马型船,但这在2008年时被巴拿马型船取代了,而且也没有任何迹象表明任何一家承运商计划在近几年内去让更大的船进入欧洲内部航线。与之相似的,在远东也只有中海在中国沿海航线上偶尔使用超巴拿马型船。

身价严重缩水

超巴拿马型船对经济的衰退表现出很好对抗力,2009年上半年抵抗了经济的衰退。LSE的数据显示,在2009年年初647艘超巴拿马型船中的51艘没有业务(7.9%),到年中683艘中有67艘没有业务(9.8%)。

相比之下,大巴拿马船的数字(3300标准集装箱以上)显示情况恶化情况远远比超巴拿马型船严重。2009年1月1日在723中有49艘没有业务(6.8%),7月1日在764中有106艘没有业务(13.9%),显示数据尤其令人震惊,因为年中正值亚洲航运的高峰季节,接近其最大的船舶季节性需求。

最近超巴拿马型船租约的缺乏意味着可得到的用来对比租船费率的发展的信息还很少。然而,可以知道过去一艘5700标准集装箱船的两年租约,每天租金为40,000美元,但是到2009年3月份,同样的两年租约,每天只有8,000美元。

租船费率可怕的崩溃说明了船东们面对的问题,他们的租约已到期,其中超巴拿马型船不会太多。即使班轮营运商没有合适船只的情况下,能提供的船舶数量还是有限的。按目前的运费水平,是很难租到一艘船的。

市场的崩溃造成船舶价值暴跌,最近一对接近5,000标准集装箱的15年船龄的类似姐妹船,说明了交易的恶化:根据经纪人透露,日本邮船在二月份购买的NYK Procyon和商船三井在三月份购买的MOL Mosel,价格分别是1,050万美元和965万美元。

两年前,马来西亚航运公司(MISC)出售了几乎同样的大小和船龄的邦加富丽都(Bunga Pelangi Dua),地中海航运公司以4000万美元买入。

这一趋势也适用于新船,许多案例表明,新船转手的成交价格远远低于其造价的50%。早在2007年,当班轮营运商和不定期船东在为争夺船台泊位而竞相提价时,最大的集装箱船造价在1.65亿美元左右,但今天它们的船东如果能以7500万美元卖出就够幸运了。在伊朗航运和韩进重工的纠纷中,有3艘已建成的6500标准集装箱船被阻止交付。Lloyd's List引用最近经纪人的估价为每艘4000万到5000万美元,而四年前订造时的价格是每艘1亿美元。一个关键的问题就是信贷不足,无论船厂还是船东都缺乏资金。而这已造成付款条款的纠纷。尤其在主要班轮公司和韩国进出口银行的船舶出口信贷部门之间对于已到出厂期的船舶的资金缺失问题更为严重。

对于那些在市场高峰时期投机订造船舶的船东来说,当初合同造价和目前资产价值之间的巨大差距是最头疼的问题。在大多数情况下,不定期船东订造超巴拿马型船通常有10年左右的长期租约保障,但是估计有30多艘船舶没有这样的收益流合同保障。

在没有租约保障的情况下,资金的缺口不仅是填补租金缺口的问题,因此看来没有任何外部资金来提供船舶融资的机会。

皇帝的女儿不愁嫁

当大多数船舶经营人和不定期船东为安排超巴拿马型船定单的的时机和成本后悔时,很少有人会真正关心超巴拿马型船在公司长期发展战略中的地位。一般认为,全球集装箱运输量将很快恢复上升的道路,毫无疑问的是在班轮行业更大的经济规模的趋势,因此基本面并没有改变。

因此,LSE还没有任何资料可以认定一艘超巴拿马型船的订单被取消,而且即使在某种情况下船东可能因为融资或者其他原因,没有能力履行其给造船厂付款的义务,那么,估计在大多数情况下,总会有其他人有兴趣在合适的价位上接管合同。

在这些情况下,船东的保险单不得不延期了,在这种目的下他们会大量成功。这似乎很普遍,尽管只有一小部分的情况的细节被曝光出来,而这种情况大多是因为这家公司有义务合法地披露露这样的事实。

最近被披露的延期项目是有关于6艘在沪东船厂签约的东方海外的8600标准集装箱船。这些原本预计在2010-2011年交货,但4艘已经远远推迟了:1艘预计在2012年最后一个季度,3艘在2013年的上半年。

在这个方面的有趣现象是,在2009上半年只有36艘超巴拿马型船交付了,大大地少于先前应该在这时期交付的数字。诚然,大量的已完成的船,包括伊朗航运的船,仍然在船台上停泊,但即使把这个也考虑进去,也明显有严重的延误。2009下半年计划交付的73艘超巴拿马型船估计最终数字在40艘以下,全年总的交付数量大约在70-75艘之间。

按原定计划2010年将有169艘新造船交付,但看起来更不可能,尤其是当2009年35-40艘都被拖延增加情况下,数字直逼200艘以上。更现实的估计是其中一半会于2010年交付,而2011年的交付数字大体上相近。

自从2008年8月以来还没有新的超巴拿马型船的订单。有一些船可能—待命到2010年可能会有几艘新船订单,但是,这种可能性也很小,因为一些船东可能由于融资问题而被迫把订造完成的新船转让给其他买家。

综合上述所有情况,并考虑取消少数订单,LSE预计会有一个和表1的理论上的交付进程完全不同的情景。更现实的估计是在2009年下半年有35-40艘,2010年95-100艘,2011年105-115艘,2012年100-110艘,2013年80-90艘(假定未来投放的任何订单将从2014年开始交付)。

这些修改过的数字改变了超巴拿马型船配置的前景,在缺少货源的情况下缓解了新船出厂将面临的压力。合乎逻辑的预期是随着全球经济的復甦,未来几年在主要贸易通道上的货运量将会以合理的速度增长。

对于最大的一组,欧洲/远东贸易是它们天然的家园,吸收它们应该没有任何问题。然而,考虑到这类船的巨大容量,几乎没有再增加新环线的空间,新的船将因此取代一小部分较小的船舶,其中大多数是超巴拿马型船。

7,400-10,999标准集装箱的船舶最适合于远东/欧洲和远东/北美西海岸航线,这些船只也应增加在中东与南亚贸易中更加坚实的立足点。承运商调整他们的网络以适应船型的能力,使他们能最好地利用更大的船,在繁忙的主幹航线上比较平稳地整合各类船舶运能。

两个较小的船型类别更成问题。虽然订单数目没有更大的超巴拿马型船那么多,但是许多现有的船舶将要从它们目前进行的航线业务中将被取代,另外还有大约30艘暂时被闲置,正在等候重返航线的机会。

即使考虑到一小部分老的超巴拿马型船会报废,在2013年底4,181-7,399标准集装箱的超巴拿马型船队仍将扩大到135-140艘左右,其中包括解除封存重返航线的船。

毫无疑问,这类超巴拿马型船在中东与南亚航线、南北贸易和区域内贸易航线中将会扮演主要的角色,但很可能还需要建立密集的航班,承运商也需要将原来使用的巴拿马型甚至次巴拿马型船重新调整。行动有效地进行。许多地区的港口当局为了发展设备和基础设施来处理超巴拿马型船而承受巨大的压力。

地平线上最亮的点无疑是巴拿马运河的发展,改造后的巴拿马运河将按照超巴拿马型船的尺寸打破原来的极限尺寸(22列的艾玛•马士基级是例外)。

这项工作应于2014年完成,将帮助承运商把超巴拿马型船用于通过运河的所有主要服务航线上,特别是在远东和美国大西洋/海湾港口和加勒比流域的全水路的贸易之间,从而极大地扩大超巴拿马型船的配置潜力。

不幸的是,这本身并不能成为超巴拿马型船市场的万能药。唯一的治愈方法将是全球经济恢复增长,带来新的信心和更高的收入。毋庸置疑,从长远来看,全球经济的回暖是必将发生的事,但对于一些船东和班轮承运商来说,经济復甦的到来还不够快、不够强。

相关新闻: