全球降息难解经济增长隐忧

2012年7月20日

7月5日,全球主要央行宣布采取进一步的货币宽松行动以刺激经济,其中,欧央行宣布降息25个基点至0.75%的历史低位,中国央行则将一年期贷款基准利率下调31个基点至6%,英国央行维持利率不变但扩充其国债购买规模至3750亿英镑。全球货币宽松大幕再次开启。

一、经济恶化助推货币宽松

全球经济正迎来新一轮货币宽松潮。从5月底开始,全球多家央行展开降息行动。5月30日,巴西央行宣布今年的第四次降息,在降息50个基点后,巴西央行终于迎来了该国自1998年之后的最低利率水平。6月宣布降息的国家众多。澳大利亚在6月5日宣布降息25个基点至3.5%,这距该国2009年利率历史低位仅差一步之遥。6月8日,中国和越南分别宣布降息25个基点和100个基点,随后前者又在7月5日宣布再降息31个基点,而后者在6月29日宣布再降息100个基点。此外,以色列、捷克在6月底也宣布降息。7月5日,中国央行和欧央行的降息将全球降息行动推向高潮。

发达经济体继续加大量化宽松操作。由于利率已无下调空间,在6月20日的议息会议上,美联储宣布将“扭曲操作”(OT)增加2670亿美元额度并延期至年底,通过继续购买美国长期国债、出售等量美国短期国债,以期达到压低长期利率,维持整个经济货币宽松的目的。英国也采取了类似的行动,在7月5日的议息会议上,英格兰银行宣布将资产购买便利(APF)的规模增加500亿英镑至3750亿英镑,以实现进一步的货币政策宽松。

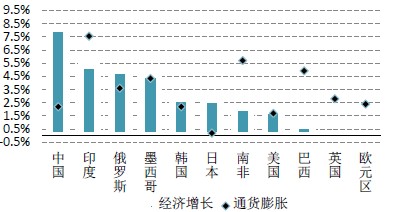

货币宽松来自于对经济急剧恶化的担心。2012年第一季度全球主要经济体经济增速大幅下滑。从新兴市场经济体来看,今年第一季度,中国经济增长下滑至8.1%,为三年以来的最低增幅;印度经济增速下滑更为严重,今年第一季度经济只实现增长5.3%,为2003年3月以来的最低经济增速;巴西在今年第一季度经济同比增长只有0.8%,是金砖国家中表现最差的国家,也是新兴市场国家中经济收缩最为剧烈的国家之一。发达经济体中,欧洲仍是重灾区,受欧债危机持续恶化影响,欧元区经济整体第一季度同比萎缩0.1%,其中希腊经济萎缩6.2%、西班牙萎缩0.4%、意大利萎缩1.3%。受欧债危机冲击,英国经济在第一季度也同比萎缩0.1%。

通货膨胀压力逐步消退为货币宽松扫平道路。除印度外,主要经济体的通货膨胀压力均有所缓解。印度央行曾在4月17日宣布自2009年以来的首次降息,但5月份批发物价指数上升至7.55%,消费物价指数则上升至10.36%,使得印度央行的货币宽松步伐有所放慢。其他国家的情况则要好得多。南非、巴西通胀均已回落至通胀目标范围之内,中国6月份的通货膨胀则降至2.2%,为29个月以来的最低水平。英国和欧元区通胀水平尽管仍在通胀目标之上,但是总体通胀处于下行趋势,如英国5月通胀已下降至2.8%,为2009年11月来的最低值。

图1 部分经济体经济情况

注:经济增长为第一季度数据,通货膨胀中国、墨西哥、韩国、南非、欧元区为6月份数据,其余国家为5月份数据。

二、降息效果或将有限

降息旨在通过降低银行借贷成本,刺激借贷者的投资和消费需求,以达成刺激经济增长的目的,这必须满足以下两个条件,第一,降息有利于改善银行体系的资金供给;第二,在资金供给面改善下刺激资金需求意愿。

从以上两个方面来看欧央行降息效果有限。欧元区银行信贷收缩情况已得到极大缓解,降息对于缓解银行资金成本和资产负债表约束效果减弱。根据欧央行4月份的欧元区银行贷款调查显示,第一季度欧元区银行信贷标准紧缩的情况得到很大缓解,其中收紧非金融企业贷款信贷标准的银行已从2011年第四季度的35%降低到9%,收紧家庭消费信贷标准的银行则从13%下降到5%。这说明欧央行推出的两轮长期再融资操作(LTRO)发挥了重要的作用,显示出银行部门的融资成本有所下降,资产负债表修复对贷款能力的限制效应正在减弱。第二季度,信贷标准紧缩程度预计会进一步缓解。

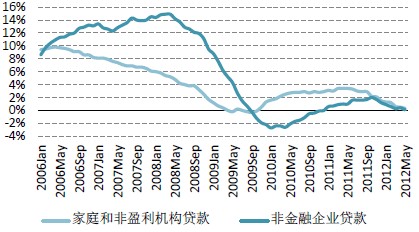

然而,银行信贷标准放松并未带来欧元区信贷规模的快速增长。从2011年下半年开始,欧元区家庭和企业部门的贷款活动出现明显放缓,进入2012年,欧元区非金融企业的贷款增长率降到1%以下,到5月仅有0.1%的增长;而家庭和非盈利机构贷款增长率也呈明显下降趋势,5月份仅增长0.3%。欧元区各部门的信贷活动几乎陷入停滞。由于欧元区银行贷款调查显示,银行对于信贷供给仍趋于乐观,这表明信贷停滞主要来自于居民借贷意愿不断下降。因此,欧央行降息即使可通过进一步降低资金成本改善资金供给,但是居民投资和消费信贷意愿下降,使得流动性囤积在银行体系,无法对实体经济形成刺激。

图2 欧元区金融机构对各部门贷款增长持续放缓

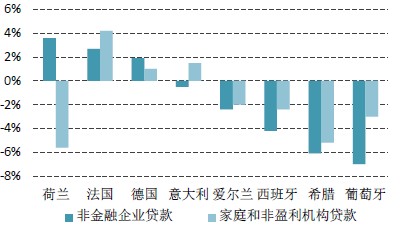

欧元区各国经济差异影响欧央行货币政策效果。以5月份为例,法国、德国等欧元区相对健康国家贷款仍保持一定的正增长,而重债国像葡萄牙、希腊、西班牙等国贷款则早已出现负增长。因此,即使欧央行降息可以带来信贷增长的恢复,大部分的贷款需求只会来自于德法等国,而不会改善重债国的信贷需求增长。愈演愈烈的欧债危机造成投资者信心大幅受挫,再充足的流动性支持也无法刺激有效需求。如何稳定局势、重塑信心,拿出有效的欧债危机解决策略才是解决欧洲经济增长问题的关键。

图3 欧元区内部贷款增长分化严重

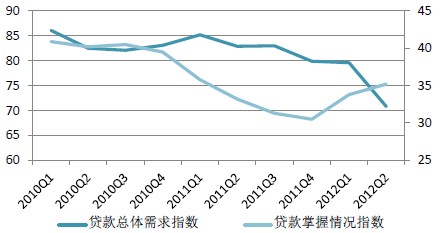

图4 贷款条件有所放松,贷款意愿继续走低

与欧洲情况类似,中国降息能否促进信贷增长值得观察。与上次降息不同,7月5日宣布的降息采取非对称性的降息方式,其中一年期存款基准利率下调25个基点,而一年贷款基准利率下调31个基点,贷款利率下调幅度大于存款利率有利于降低企业与居民贷款成本,从而刺激贷款需求。但是根据中国人民银行发布的第二季度《银行家问卷调查指数表》来看,从去年第一季度开始,中国的贷款需求指数不断下降,今年第二季度更是跌至70.8%,为2009年发布调查数据以来的最低值,显示出企业总体贷款需求不旺。与此对应,在央行公布的第二季度《企业家调查问卷指数表》上,企业家贷款掌握情况指数则从去年第四季度的30.5%

上升到35.2%,显示银行对企业贷款条件有所放松。因此,从国内情况来看,第二季度银行对企业贷款条件有所放松,但是企业贷款意愿继续走低,在这种情况下央行降息能否带来信贷大幅增长值得观察。

央行降息有利于降低企业与家庭部门的借贷成本,鼓励企业和家庭进行投资和消费,从而达到刺激经济的目的,但是在目前经济形势充满诸多不确定性的情况下,单纯的加强资金供给面的管理并不能有效刺激信贷活动的上升,如何提升居民贷款意愿成为问题关键。

三、刺激经济的其他选择

除了刺激效果受到影响之外,货币政策宽松也存在其他一些制约条件。第一,目前各国的利率水平均已达到或接近历史最低水平,继续降息的空间十分有限;第二,货币政策宽松为未来通货膨胀埋下了隐患,特别是发达经济体的量化宽松政策,将会对未来大宗商品价格、国际资本流动、新兴市场货币汇率波动造成影响。

财政政策成为刺激经济的另一重要手段,但是众多国家面临财政整顿,大大降低了财政支出对于经济的刺激力度。欧洲在6月底欧盟峰会上推出1200亿欧元的经济刺激计划,但由于并不存在欧元区统一的财政框架,后续财政刺激措施将无以为继,而从当个国家来看,债务危机使得每个国家面临着财政紧缩压力,在财政刺激上显得无能为力。

美国在2012年底将面临财政危局的考验。由于金融危机所推行的若干减税刺激措施即将到期,而明年年初生效的《预算控制法案》也将造成财政开支的大幅削减,美国面临的问题不是能否以财政扩张来刺激经济,而是努力避免财政紧缩对经济造成负面影响。

新兴市场经济体被寄予希望。总体来看,新兴市场经济体财政状况比较健康,存在进一步财政扩张刺激经济的可能,印度、巴西在近期都宣布有经济刺激计划,中国在5月底也加快了对于基础设施等项目的投资力度。但是各个经济体也都存在自身的问题,印度财政状况不佳,财政刺激措施能否按计划执行不得而知;巴西对外需依赖严重,经济增速下滑严重,即使经济出现反弹,在多大程度带动全球经济增长仍未可知。

中国经济被寄予厚望。

相关新闻: