我国通货膨胀原因分析

2012年6月27日

2012年5月,中国消费者物价指数(CPI)同比增速下降至3.0%,达到自2010年6月以来的最低点。同月,中国生产者物价指数(PPI)同比增速下降至-1.4%,这是自2012年3月以来的连续第3个月负增长。通货膨胀压力的下降为央行放松货币政策打开了空间。近来央行先是下调了一次法定存款准备金率,之后又下调了一次存贷款基准利率。如果说未来中国宏观经济与资产价格的走势在很大程度上取决于货币政策松紧程度,而后者又在很大程度上取决于通货膨胀压力的话,那么分析通货膨胀走势就具有相当重要的意义。我们究竟应该如何来研判中国的通货膨胀走势呢?笔者认为,如果理解了关于中国通货膨胀的三个故事,我们就大致掌握了分析中国通胀走势的比较完整的分析框架。

中国通货膨胀的第一个故事是“食品价格(猪肉价格)决定论”。其核心观点是,中国CPI走势在很大程度上是由食品价格走势决定的,而食品价格走势又在很大程度上取决于猪肉价格走势。如图1所示,首先,在过去10年时间内,在CPI、食品价格与肉禽制品价格的同比增速之间,存在非常显著的正相关;其次,肉禽制品价格波动幅度显著高于食品价格波动幅度,而食品价格波动幅度又远高于CPI波动幅度;再次,在大多数时间内,肉禽制品价格变动领先于食品价格变动,而食品价格变动又领先于CPI变动;最后,CPI、食品价格与肉禽制品价格同比增速的变动具有很强的周期性,一个完整的周期大致是3年左右时间。

图1 猪肉价格、食品价格与CPI同比增速的关系

如何理解“食品价格决定论”呢?在中国的CPI篮子中,食品所占权重大致为30%,而肉禽类制品在食品中所占权重大致为三分之一。通常而言,肉禽类制品价格波动幅度相对于其他食品价格波动幅度较大,而食品价格波动幅度相对于其他商品价格波动幅度较大。因此,猪肉价格波动拉动食品价格波动,而食品价格波动引领CPI波动就不难理解了。此外,CPI、食品价格与肉禽类价格的波动周期通常被称为“猪周期”,该周期的频率与农户的养猪行为有关。当市场猪肉价格开始上升时,农户开始增加饲养仔猪数量,而农户从饲养仔猪到生猪上市的周期通常为一年半左右,这意味着猪肉的市场供给从供不应求到供求平衡甚至供过于求的时间长度大致为一年半左右。不难发现,猪周期的经济逻辑类似于著名的“蛛网模型”。

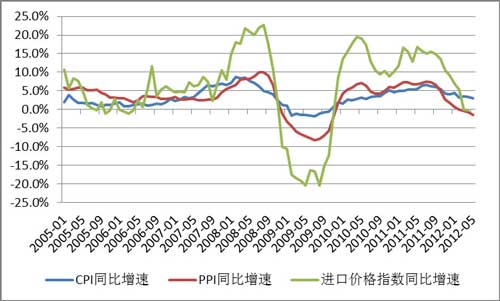

中国通货膨胀的第二个故事是“进口价格决定论”。其核心观点是,进口价格波动决定了PPI的波动,而PPI的波动决定了CPI的波动。如图2所示,首先,自2007年以来,在进口价格、PPI与CPI同比增速之间存在显著的正相关;其次,进口价格波动幅度显著高于PPI波动幅度,而PPI波动幅度平均而言高于CPI波动幅度;再次,在大多数时间内,进口价格价格变动领先于PPI变动,而PPI变动又领先于CPI变动;最后,三者之间波动的周期性没有固定的规律。

图2 进口价格、PPI与CPI同比增速的关系

如何理解“进口价格决定论”呢?目前中国制造业对进口能源与大宗商品的依赖程度越来越高,国际能源与大宗商品价格上涨,首先会导致中国进口企业的生产成本增加,进而造成工业品出厂价格指数PPI上升。涨价的制造品进入市场流通之后,随即会造成CPI指数上升。随着中国制造对进口原材料与中间产品的依赖程度上升,进口价格决定论的重要程度也会水涨船高。

中国通货膨胀的第三个故事是“货币数量决定论”。其核心观点是,中国的通货膨胀(CPI)归根到底是由中国央行的货币发行数量决定的。正如弗里德曼所言,通货膨胀在任何时间与任何地点都是一种货币现象。如图3所示,过去10年内,在基础货币(M1)与CPI的同比增速之间存在显著的正相关;M1同比增速的变动领先于CPI同比增速的变动,但从M1拐点到CPI拐点之间的时间长度并不一致,大致在半年到一年半左右。

图3 M1与CPI同比增速的关系

将上述三个故事综合起来,我们就能获得一个比较系统地分析通货膨胀走势的分析框架。如图1所示,目前肉禽类制品与食品价格同比增速均在回落;如图2所示,目前进口价格指数与PPI同比增速均在回落;如图3所示,迄今为止M1同比增速尚未走出上一轮下降周期,目前仍处于历史性低位。这三方面因素都预示着,至少在2012年下半年,中国CPI同比增速均会保持在低位运行。2012年CPI同比增速可能位于3.0%左右,这将为中国央行进一步放松货币政策拓宽空间。一旦货币政策的前景明朗了,我们就会对2012年下半年中国经济的软着陆以及中国资产价格的前景保持乐观。

最后一个有趣的问题是,中国的通货膨胀究竟是内生的,还是外生的?如果您认同食品价格决定论与货币数量决定论,似乎中国的通货膨胀主要是内生的,是国内宏观经济走势与货币政策决定了中国通货膨胀率的波动。如果您认同进口价格决定论,似乎中国的通货膨胀主要是外生的,是国际能源与大宗商品价格走势决定了中国通货膨胀率的波动。进一步分析,中国猪肉价格上涨在一定程度上与玉米价格上涨有关(玉米是主要的饲料之一),而玉米价格上涨又与能源价格上涨有关(原油价格上涨推动生物燃料开发额,而生物燃料乙醇的主要原料为玉米)。这意味着中国的食品价格波动在一定程度上受到全球能源与大宗商品价格波动的影响。

如何来协调上述两种观点呢?其实,只要我们认识到,在过去10年内,来自中国的进口需求,在相当大程度上影响了国际能源与大宗商品价格走势的话,所谓的“输入性通胀”其实也可能是内生的。当然,上述结论需要更为严格的经验分析来检验,而这就不在本文的范围之内了。

相关新闻: